NTT、自社株買いを発表

2017年9月25日、日本電信電話株式会社(以下、NTT)は自社株買いの実施を発表しました。2018年3月31日までに3000万株(=1500億円)を上限として自社株買いを行う予定とのことです。今回の自社株買いの目的として、1「資本効率の向上」2「株主還元の充実」を挙げています。3000万株の自社株買いというと、発行済株式総数20億株に対する割合約1.5%ということになります。

自社株買いって何?

ところで、「自社株買い」とは何でしょうか?今回は「自社株買い」の仕組み、目的について考えてみましょう。

自社株買いとは

自社株買いとは、文字通り自己株式を株式市場から自ら買い戻すことです。

買い戻した自社株は再び市場に売却する「処分」と、株式自体を抹消する「消却」の二つがあります。多くの場合自社株買いを行った企業は「消却」を選ぶようです。

本来市場で自社の株式を売ることで経営資金を得ることが株式発行の目的のはずなのですが、なぜ自分で自分の株を買う必要があるのでしょうか?

自社株買いの目的とは

自社株買いの目的① 株主への利益還元

結論から言うと自社株買いによって一株あたりの資産価値が向上します。

以下の例で考えてみましょう。

発行済株式数:1000株

純利益:2000万円

この状況だと一株あたりの純利益(EPS)は2000万円÷1000株=2万円/株です。

ここで純利益をそのままに、企業が200株の自社株買いを実施すれば、市場に出回る株式の総数は減少します。

発行済株式数:800株

純利益:2000万円

すると、自社株買い後の一株あたり純利益(EPS)は2000万円÷800株=2.5万円/株に上がります。

もし自社株買い前後で企業の純資産に変化がなければ、一株あたり純資産(BPS)も向上します。

自社株買いによって生じる一株あたり純利益(EPS)や純資産(BPS)の向上は、すなわちその株の価値の向上につながります。そして、株への評価が高くなり人気が上昇するなどから、株価の上昇が期待できます。

NTT、自社株買い発表で株価上昇か

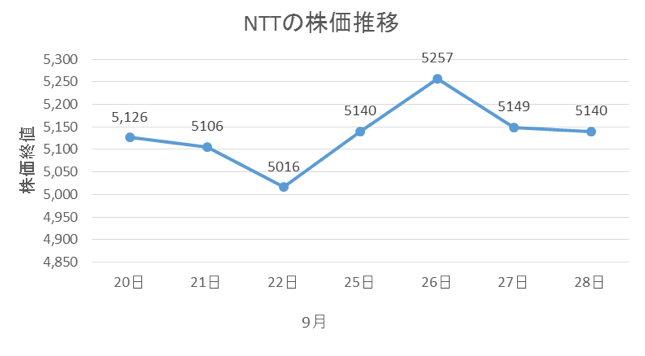

実際に自社株買いを発表したNTTの株価を見てみましょう。

(出典)NTTの株価推移は「Yahoo!ファイナンス」のデータをもとに作成

https://stocks.finance.yahoo.co.jp/stocks/history/?code=9432.T

(注)単位=円

9月25日に自社株買いを発表したNTT。図を見ると、自社株買いを発表した翌日26日の株価だけ5257円に跳ね上がっています。必ずしも自社株買い発表のみが価格上昇の原因とは断定できません。しかし、自社株買いの発表によりNTT株へと投資家の人気が集まった可能性は大いにあります。

自社株買いの目的② 資本効率の向上

投資家が重視する財務指標の一つに自己資本利益率(ROE)というものがあります。ROEとは「投じた株主資本に対してどれくらい利益をあげられたか」を意味します。「ROE=当期純利益÷株主資本」の式で表されます。

以下の例で考えてみましょう。

株主資本:50億円

純利益:5000万円

この状況ではROE=5000万円÷50億円より1%です。

そこで純利益をそのままに、企業が10億円分の自社株買いを実施するとします。すると、市場に出回る株式が10億円分減少します。つまり株主資本が10億円分減少するわけです。

株主資本:40億円

純利益:5000万円

自社株買い後のROE=5000万円÷40億円より1.25%に向上します。

ROEの向上は「より効率的に資本を運用できている」という印象を与えるので企業の財務評価の向上につながります。

自社株買いの目的③ 配当金支払いの軽減

企業側の自社株買いのメリットとして、配当金の支払い総額を減らせる効果があります。

発行済株式数:10000株

一株あたり配当金:100円

とすると、企業は総額100万円(10000株×100円)を配当金支払いに充てる必要があります。

しかし、企業が自社株3000株を買い戻せば、市場に出回る株式の総数は減少します。すなわち配当金を支払う必要のある株が減るわけです。

発行済株式数:7000株

一株あたり配当金:100円

すると、自社株買い後の配当金支払い総額は7000株×100円=70万円になります。

つまり、企業は自社株買いをすることによって支出を30万円節約できるわけです。これは企業にとって有効な財務戦略の一つです。

自社株買いには、他に「自社株保有率を上げて敵対的買収に備える」「社員のストックオプション拡充」といった目的もあります。

自社株買いの事例

自社株買いの発表は珍しいことではありません。自社株買いはこんなに発表されています。

9月4日 大阪ソーダが1000万株を上限とする自社株買いを発表

9月8日 日本駐車場開発が120万株を上限とする自社株買いを発表

9月13日 クミアイ化学工業が80万株を上限とする自社株買いを発表

9月14日 千代田インテグレが20万株を上限とする自社株買いを発表

9月21日 アイモバイルが15万株を上限とする自社株買いを発表

9月25日 NTTが3000万株を上限とする自社株買いを発表

9月25日 アラガン(英企業)が20億ドル規模の自社株買いを発表

9月27日 西松屋チェーンが20万1000株を上限とする自社株買いを発表

9月の主だったニュースだけでもこれだけ頻繁に自社株買いの発表があります。「自社株買い」が昨今の企業経営において存在感を強めていることがわかります。

自社株買い、投資家や企業にもメリット

今回は「自社株買い」に焦点を当てました。自社株買いは企業の重要な財務戦略でもあり、投資家が株価の動向を見る上でも重要なサインであることがわかります。ROE、EPSといった用語と合わせて確認していただけると財務戦略について理解を深められると思います。

編集者:株式会社mannaka

協賛 :株式会社エスネットワークス

財務・会計系コンサルティング会社。

ベンチャー企業やローカル企業にCFOコンサルティングを行っています。

「経営者の輩出」を企業理念とし会計や財務の実務支援能力だけでなく、 CFOとして求められる知識や経営センスをより短期間で身に付け、育成することを目指しています。

エスネットワークスは、「経営者の視点でニーズを掴み、経営者の視点で課題を解決し続ける、最強パートナー」を実現すべく、成長し続けています。

エスネットワークスのサイトはこちら

株式会社エスネットワークス

mannakaのサイトはこちら

株式会社mannaka